楼市调整已持续三年,房企的洗牌却还未结束。

统计局公布的6月份全国70个重点城市的数据显示,广州的一手房和二手房价格下跌幅度在70个城市中靠前,其中二手房下跌幅度大于一手房。

近半数上市券商的上半年成绩单已揭开面纱。

8月28日,券商“一哥”中信证券披露2024年半年报:实现营收301.83亿元,同比下降4.18%;实现归母净利润105.70亿元,同比下降6.51%;加权平均净资产收益率(Roe)3.96%,同比减少0.31个百分点。

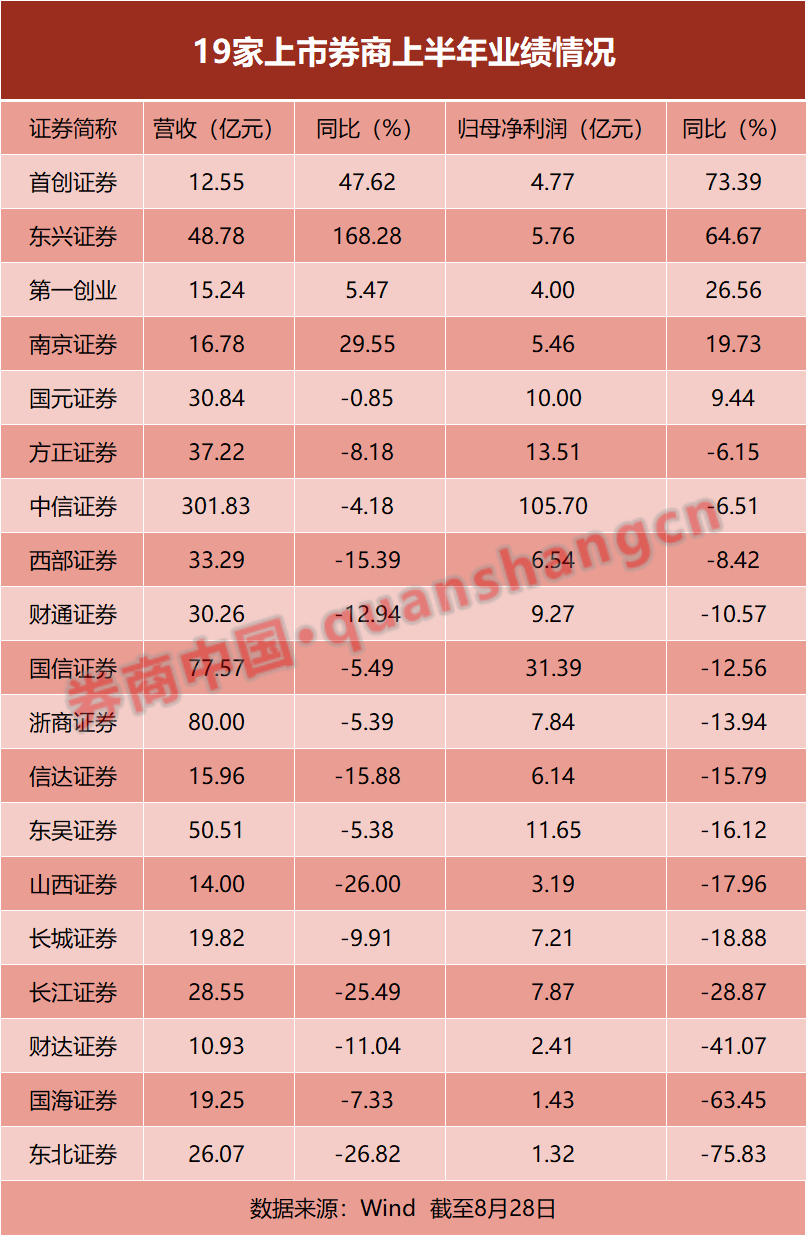

截至目前,已有19家上市券商发布了2024年半年度报告,超七成券商营收和净利润双双下滑,最大降幅达75.83%。

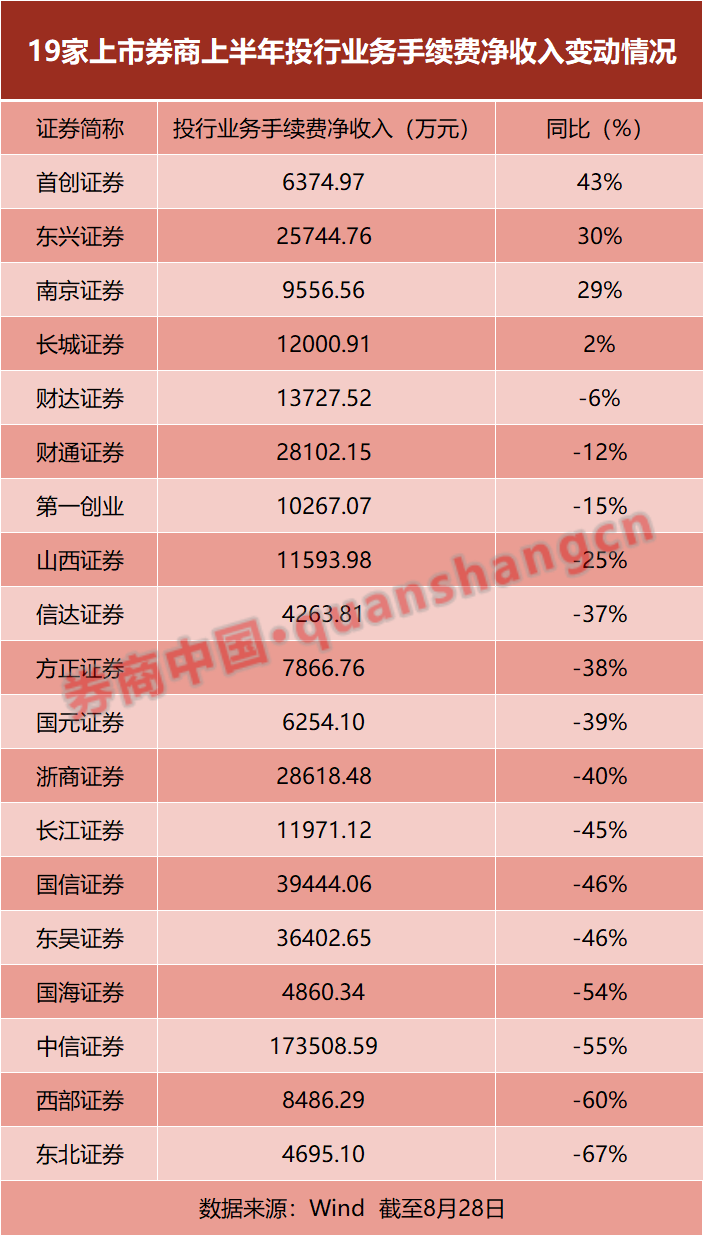

具体到业务条线看,15家券商在投行业务上出现下滑,中信证券等4家券商投行业务手续费净收入同比下滑超过50%;经纪业务手续费净收入亦是一片惨淡,仅2家券商实现正增长。相比之下,资管业务成为多数券商的业绩增长引擎,有大型券商资管业务占总营收比重已超过投行。自营业务方面则是“有人欢喜有人忧”,业务收入成为券商业绩的分水岭。

券商“一哥”:上半年差旅费同比减少13%

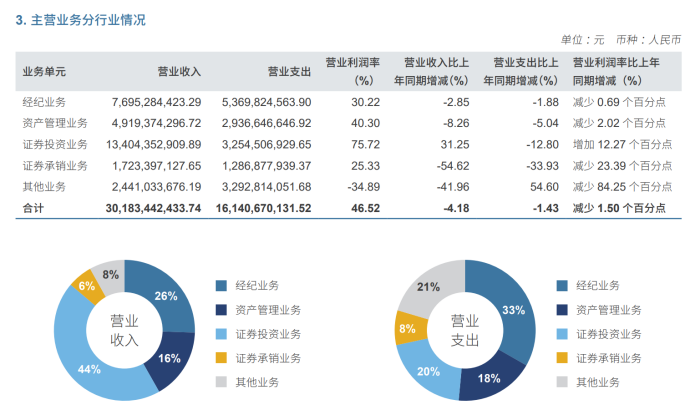

据中信证券2024年半年报,除证券投资业务外,其余业务单元的营收悉数下滑。其中,证券承销业务降幅最大,实现收入17.23亿元,同比下降54.62%。其次是其他业务板块,实现收入24.42亿元,同比下降41.96%。经纪业务和资管业务收入的降幅均在10%以内,前者实现收入76.95亿元,同比下降2.85%,后者实现收入49.19亿元,同比下降8.26%。证券投资业务作为唯一正增长板块,实现收入134.04亿元,同比增长31.25%。

中信证券业务发展此前相对均衡,随着上半年各业务条线营收变化,相对前两年,结构也发生了微调。其中,证券承销业务在其业务版图中的比重明显缩小,占比由上年同期的12%降至6%,其他业务板块比重也降至个位数,为8%。与此同时,证券投资业务占总营收的比重抬升至44%。

具体来看,中信证券多个业务条线都实现稳中有进。比如财富管理业务方面,截至报告期末,客户数量累计达1470万户,托管客户资产规模保持人民币10万亿级;托管方面,由中信证券提供资产托管服务的产品数量为14717只,提供基金外包服务的产品数量为15586只。

不过,也能从半年报中看到,受到市场环境等多方面影响,中信证券投行股权融资业务和资管业务有所承压。半年报显示,中信证券上半年股权融资承销规模为318.96亿元,同比下滑79.92%。对此,中信证券称,下半年将拓展国际市场客户,加强港股股权融资以及东南亚等海外股权融资业务开拓。

资管业务方面,截至报告期末,中信证券资产管理规模合计14563.56亿元,同比增长5%,但管理费收入从上年同期的11.22亿元降至10.74亿元。谈及下半年,中信证券提到将加强投研管理,提升资管产品质量,加强主题场景化等产品开发等举措。

值得一提的是,在各家券商普遍强调降本增效的当下,券商中国记者注意到,中信证券的业务及管理费也有所缩减。半年报显示,上半年业务及管理费为134.77亿元,同比减少5%。其中差旅费占2.31亿元,同比减少13%。

此外,中信证券也在同日披露了2024年中期利润分配方案,拟派发现金红利35.57亿元(含税),占2024年中期归属于上市公司普通股股东的净利润34.89%。

14家券商营收和净利双双下滑

算上中信证券,截至8月28日,已有19家上市券商披露2024年半年度报告。目前,上半年归母净利润在30亿元以上有中信证券、国信证券。方正证券、东吴证券、国元证券的归母净利润在10亿元以上,紧随其后。

相较上一年度,这19家上市券商业绩是降多增少。其中有14家券商营收和归母净利润双双下滑,平均降幅为12.82%和24.01%。仅国元证券成功实现“突围”,虽然营收下滑,但归母净利润实现正增长,增幅为9.44%。

以归母净利润为口径计算,有5家券商归母净利润实现正增长,增幅最高可达73.39%,有14家券商则出现下滑,降幅最高达75.83%。以50%为界限,归母净利润实现高增长的券商有东兴证券和首创证券,反之则属于净利“腰斩”,主要涉及国海证券和东北证券。

过半券商投行业务手续费净收入下滑超20%

从具体业务情况看,15家券商都遭遇投行业务下滑的情况,东北证券、东吴证券、国信证券等券商半年报都有投行业务净收入减少拖累总体营收的类似表达。记者据Wind数据梳理,12家券商的投行业务手续费净收入同比下滑幅度都超过20%,国海证券、西部证券、中信证券、东北证券的降幅更是超过50%。

这主要跟股权融资所面临的市场环境有关。有券商在半年报中统计称:2024年上半年,A股市场共发行股票项目142个,同比下降62.23%;募集资金1294.6亿元,同比下降77.3%;IPO上会审核项目23家,同比下降85.89%,通过率为82.61%,同比下降5.12个百分点。

首创证券、东兴证券、长城证券、南京证券的投行业务则实现逆势增长。梳理半年报可知,这主要得益于其大力发掘债权承销发行市场、北交所以及新三板业务,并拓展股权融资服务深度。如长城证券聚焦电力主业,发行多单电力能源企业债券项目。再如南京证券持续加强与地区政府、开发园区的对接合作,广泛开展决策咨询、培训论坛、企业投融资对接等多元化的资本市场服务。

一级市场不振的同时,二级市场上半年整体也呈震荡态势。在此背景下,多数券商的财富管理业务也面临挑战。单从经纪业务手续费净收入角度看,仅山西证券、财达证券实现正增长,其余券商均有所下滑,降幅都在20%以内。

不过从基金投顾、新开户、代销产品规模方面看,仍有券商取得不错成绩。如东兴证券上半年基金投资顾问业务累计新增签约规模2.45亿元,代理销售金融产品净收入同比增长27.29%;财达证券透露其1—6月累计新开客户91408户,实现A股股票+基金交易金额为0.69万亿元。

自营业务是券商业绩分水岭

相比之下,资管业务成为多数券商的业绩增长引擎。以资管业务手续费净收入为统计口径,15家券商实现同比正增长,且最低增幅也在15%以上,财达证券、首创证券、南京证券更是实现翻倍。得益于此,有券商的收入结构有所优化。以国信证券为例,投行业务收入占总营收的比重降至5.28%,但资管业务比重从2.71%提升至5.36%。而至少在此之前的2个半年度报告期,国信证券投行业务收入占比都高于资管业务。

从半年报看,有的券商是在投研策略上着力。比如首创证券主要是在大幅优化存续信用债策略产品结构的同时,在利率债策略、“大固收+”策略、权益策略及资管投顾产品方面均实现了良好布局。还有一些券商是在代销渠道下功夫。如西部证券提到,其深耕银行代销业务,多维度拓宽销售路径,致力于通过提供全面的资产配置服务。

自营业务方面的表现,则堪称是“有券商欢喜有券商忧愁”。券商中国记者以“自营业务收入=投资收益+公允价值变动-对联营/合营企业投资收益”口径计算,约有8家券商上半年自营收入实现正增长,有11家出现下滑。

以同比增幅翻倍的东兴证券为例,半年报显示,其自营业务营收为8.65亿元,同比增加110.23%,占总营收比重为17.73%。国元证券的自营投资亦对营收贡献较大,上半年揽收10.99亿元,同比增长42.17%,占总营收的比重超30%。财达证券、东北证券、浙商证券等券商的自营收入则同比降幅较大,明显拖累了整体业绩。

梳理半年报可知,自营业务表现较好的券商在策略上存在共性,主要表现为权益类配置高股息资产、加大固定收益类投资规模及优化结构,并及时研判市场行情作出策略调整等方面。

此外,券商中国记者注意到,面对上半年的震荡行情,亦有券商自营业务方面加大了对FICC创新业务的探索,推动客需与创新业务快速发展。比如财达证券提到,该公司积极部署新业务品种,通过抓住市场投资窗口期开展股票衍生品投资,获取震荡市场行情收益。

校对:杨立林实盘股票操作